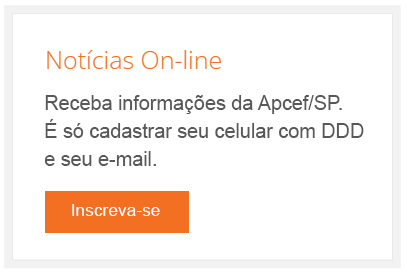

Na última semana, a Caixa fez dois anúncios que trarão impacto em sua estrutura de capital, debatida pela direção da empresa há tempos e que, desde 2016, foi usada como justificativa para “tirar o pé do acelerador” na concessão de crédito, nas palavras do então presidente Gilberto Occhi. A orientação política afetou a oferta de crédito, especialmente para as micro e pequenas empresas (gráfico 1). A carteira de crédito em especial para as micro empresas, em dezembro de 2016, era de R$ 47,8 bilhões. Em março de 2019, R$ 8,9 bilhões.

Gráfico 1 – Carteira de Crédito Pessoa Jurídica

Um dos anúncios foi a devolução ao tesouro de R$ 3 bi do Instrumento Híbrido de Capital e Dívida (IHCD). O outro, a venda das ações ON (com direito a voto) da Petrobras detidas pela Caixa.

Os IHDCs continuam sendo tratados, equivocadamente, como “dívida” da Caixa com a União. Foram, na verdade, a forma como a União escolheu de capitalizar a empresa, vinculando o aporte ao atendimento de demanda específica, como publicado na edição 1.300, de 23 de janeiro, do APCEF em Movimento.

O último contrato, previsto na Lei 12.833/2013, vinculou ao aumento na concessão de crédito para infraestrutura. A carteira de crédito da Caixa no segmento (no qual praticamente só a Caixa atua) passou de R$ 30 bilhões em junho de 2013 para R$ 84,2 bi em dezembro de 2018. Recentemente, também, a Caixa repassou à União, à título de remuneração dos IHCDs, mais de R$ 1,5 bi (foto 1).

Este fato fragiliza a necessidade alegada pelo governo para justificar a medida, que seria gerar caixa para o pagamento de juros da dívida pública.

A consequência da atitude, porém, foi expressa pela própria Caixa no Fato Relevante que publicou, em 13 de junho, a medida: redução no índice de Basileia, que se traduz em restrição na oferta de crédito, afetando a sociedade, o próprio banco e seus empregados.

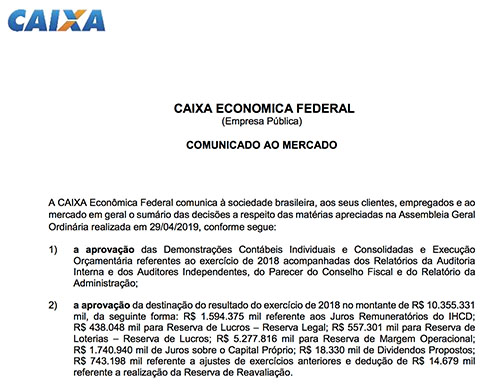

Já a venda da participação detida na Petrobras (figura 1) coloca a Caixa, mais uma vez, na contramão do mercado (como ocorreu na alienação das ações do IRB, quando a Caixa foi o único banco que se desfez de sua posição) (figura 2).

Figura 2 – Posição Acionária no IRB, em 14/06/2019. Fonte: B3

Figura 1 – Posição Acionária na Petrobrás, em 10/06/2019. Fonte: B3

O jornal Valor Econômico publicou em 17 de junho a notícia incluindo uma orientação aos investidores de não comprarem na oferta pública feita pela Caixa. Com a operação a Caixa, mais uma vez (como no caso IRB), se desfaz de um ativo de alta liquidez e que acumulou expressiva valorização nos últimos anos) (figuras 3 e 4).

A operação traz algumas perguntas: de acordo com o cronograma, a data prevista para a liquidação das opções de compra será o dia 28 de junho, último dia útil do semestre. É de se esperar, portanto, que traga impactos para o resultado do período. A escolha da data foi mera coincidência (argumento bastante usado pela direção para justificar seus atos, ultimamente), ou foi uma forma de que os efeitos da alienação fossem sentidos no balanço semestral? Outra dúvida é onde a Caixa pretende aplicar os recursos: a liquidação das opções é feita em dinheiro, à vista. Isso quer dizer que a empresa receberá, conforme sua própria expectativa, cerca de R$ 7,2 bi, e terá um dia antes do fechamento semestral para destinar o valor.

Figura 3 – Valorização das ações do IRB em agosto de 2017. Fonte: B3

Figura 4 – Valorização das ações da Petrobrás nos últimos 5 anos. Fonte: B3