Os números apresentados pela Caixa nos últimos tempos confirmam que a estratégia do governo é enfraquecer o banco fazendo com que perca espaço no mercado.

Esta não é uma estratégia nova. Depois de registrar grande crescimento durante os anos 2000, aos poucos, o mercado começou a pressionar de diversas formas para que o ritmo da Caixa passasse a diminuir. Um editorial do jornal O Estado de S. Paulo de 2013 mostra que os grandes bancos privados já estavam cercando o governo para que colocassem um freio nos bancos públicos.

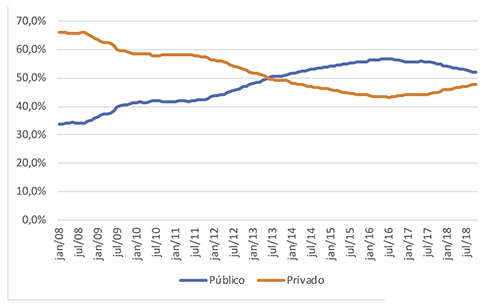

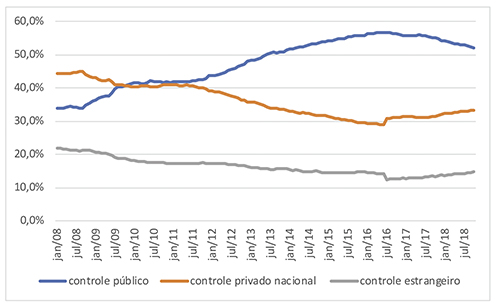

Em 2009, as operações de créditos dos bancos públicos superaram as dos bancos privados nacionais. Em 2013, elas superaram a soma das operações dos bancos privados nacionais e internacionais. Mas, em 2016, a curva do crescimento começa a cair, como pode-se observar no gráfico abaixo:

A comparação com os dados específicos da Caixa de 2009 até 2018 mostra como a participação do banco no mercado começa a desacelerar, principalmente nos últimos dois anos (veja tabela 1).

O que não é de se estranhar quando lembramos que assim que assumiu a presidência da Caixa, Gilberto Occhi – hoje ministro da Saúde e ex-presidente do banco – declarou que o banco tinha que “colocar o pé no freio”.

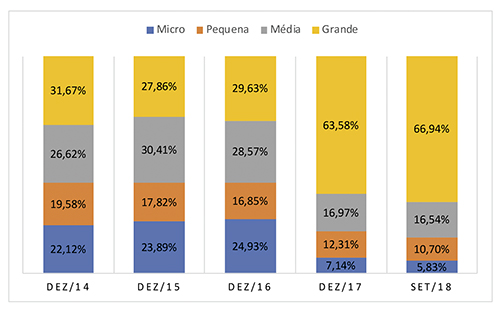

Outro ponto que faz parte deste cenário são as operações de crédito por porte. Até 2016, a Caixa tinha sua concessão de crédito distribuída com certo equilíbrio entre micro, pequenas, médias e grandes empresas. Hoje, as empresas de grande porte é que são beneficiadas com estas operações. Ou seja, além de perder mercado, o banco diminuiu o saldo de operações e direcionou o pouco que “sobrou” para grandes corporações (veja tabela 1).

A tendência é que isto se acentue nos próximos anos, já que a equipe do futuro governo vem afirmando que pretende concentrar o crédito a pequenas empresas no Banco Nacional de Desenvolvimento Econômico e Social (BNDES).

No último balanço divulgado pela Caixa, com números do terceiro trimestre de 2018, é possível observar esse movimento: a carteira de crédito ampliada, em setembro de 2017 tomando 22,9% do mercado financeiro, se reduziu a 21,5% um ano depois. Em dinheiro, menos R$ 18,5 bilhões. A maior redução ocorreu em crédito à pessoa física, menos 2,05 pontos porcentuais, mas também verificou-se em pessoa jurídica, 1,25 ponto.