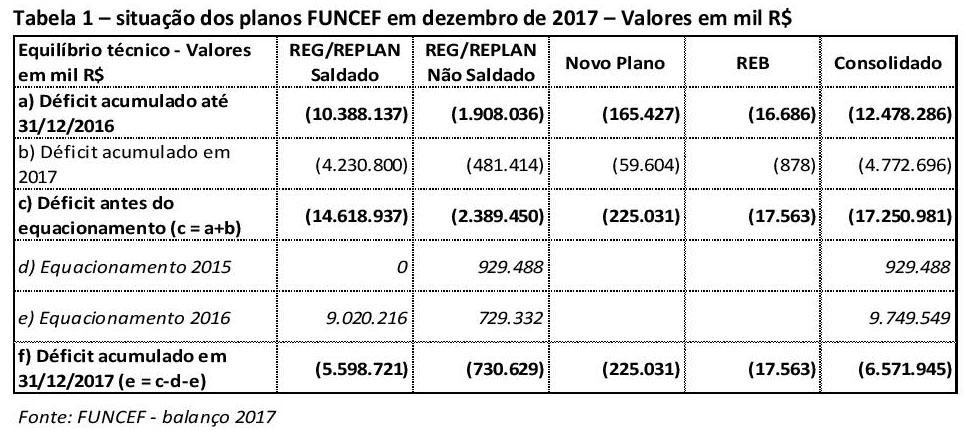

Nesta quarta-feira (28), a Funcef apresentou o balanço anual de 2017. A quatro dias das eleições para escolha de diretores e conselheiros, a fundação anunciou aos participantes um deficit de R$ 6,5 bilhões, 50% maior que os R$ 4 bilhões registrados em 2014, no início da atual gestão.

O deficit cresceu em todos os planos em 2017. No REG/Replan Saldado, foram R$ 4,2 bilhões; no Não Saldado, R$ 481 milhões; Novo Plano, R$ 59 milhões; e REB, R$ 878 mil, totalizando R$ 4,7 bilhões, que somado ao deficit de 2016 (R$ 12,4 bilhões), chegaria a R$ 17,2 bilhões. O deficit de dois dígitos só não se confirmou porque R$ 9,7 bilhões foram integralmente inseridos no plano de equacionamento previsto para começar em março deste ano. Essa parcela que entraria no balanço como deficit, foi lançada como “reserva a integralizar”, e é a mesma que será debitada a cada mês pelo prazo definido no equacionamento, por participantes e patrocinadora.

O peso da redução da meta

A redução de 1 p.p na meta atuarial implementada em janeiro nivelou todos os planos em INPC + 4,5% e consumiu R$ 6,6 bilhões, segundo a própria Funcef, o que agravou o deficit que já existia. A diretora da Fenae lembra que esse valor empregado para cobrir o ajuste na meta poderia ter sido usado a favor do participante.

Os próprios diretores da Funcef chegaram a afirmar que a redução da meta elevaria a probabilidade de atingimento dos resultados e que, com a meta mais baixa, ficaria mais fácil ter superávit e até reduzir a alíquota de cobrança do equacionamento do REG/Replan Saldado referente a 2014 e 2015, de 10,64% para 9,94%, o que não se confirmou.

Reclassificação do Contencioso Judicial

Maior fator isolado de deficit nos planos de benefícios, o provisionamento para o contencioso previdencial (ações trabalhistas que geram revisão nos valores dos benefícios) havia sido contabilizado em R$ 2,4 bilhões até novembro de 2017. No balanço anual, porém, a diretoria da Funcef decidiu reclassificar o grau de risco das ações, o que resultou na diminuição de R$ 1 bilhão no provisionamento.

No balanço, fica claro que a Funcef tirou esse R$ 1 bilhão da categoria das ações de perda provável (execução esperada) e reclassificou como perda possível (probabilidade de execução estimada em 50%), cuja contabilização não é obrigatória. Os valores envolvidos nas ações classificadas como de perda possível cresceram R$ 3,9 bilhões e já chegam a R$ 15,9 bilhões.

Funcef perdeu oportunidade de recuperação

O segmento de Renda Variável e investimentos estruturados alcançaram significativa rentabilidade em todos os planos. No Novo Plano, por exemplo, os investimentos de renda variável (20% dos ativos) renderam 21,19% em 2017 enquanto os FIPs (somente 2,7% dos ativos) chegaram a 36,53%. O desempenho dos dois segmentos poderia ter ajudado a Funcef a recuperar resultados, não fosse a baixa concentração de recursos destinada a essas posições.

No Novo Plano, cerca de 70% dos ativos estão alocados em renda fixa, cuja rentabilidade foi de apenas 9,62%, desempenho que chega a ser inferior ao dos empréstimos aos participantes, que renderam 10,12%.