O processo de abertura de capital da Caixa Seguridade (subsidiária da Caixa Econômica Federal que atua na área de seguro nos ramos habitacional, prestamista, vida e residência) traz grandes polêmicas. Em seu lastro, está a devolução dos IHCD (Instrumentos Híbridos de Capital e Dívida) para o Tesouro Nacional.

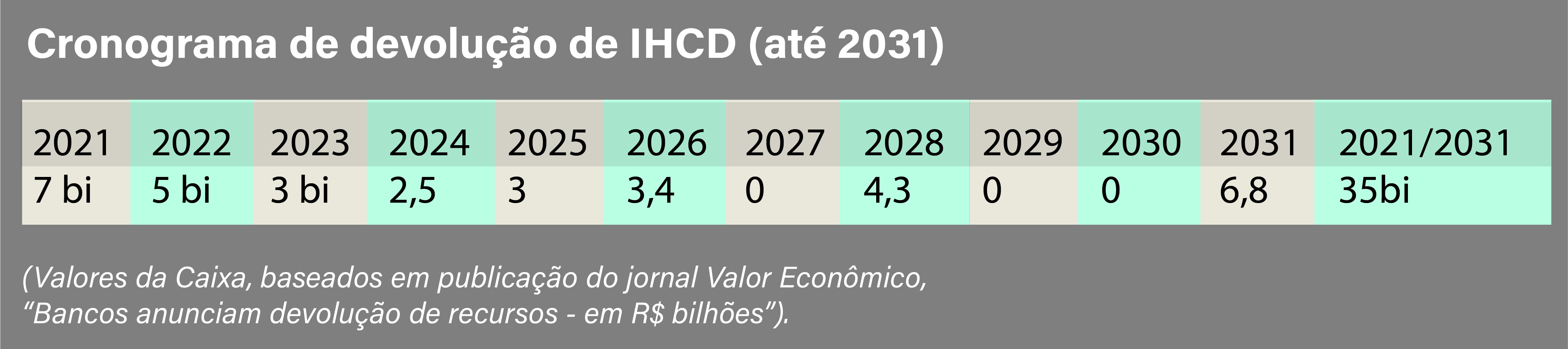

A partir dos registros das ofertas de IPO (initial public offering – sigla em inglês para oferta pública inicial e que marca a estreia de uma empresa na Bolsa de Valores) para a gestão das participações nas operações de seguros, que a Caixa qualifica como parcerias estratégicas, o banco público assinou cinco acordos (três concluídos e implementados) entre 2020 e 2021. Da captação recebida, estão valores que já têm um destino certo, vão para os cofres do governo. Eles serão usados para cumprir o cronograma de devolução de IHCD ao Tesouro Nacional.

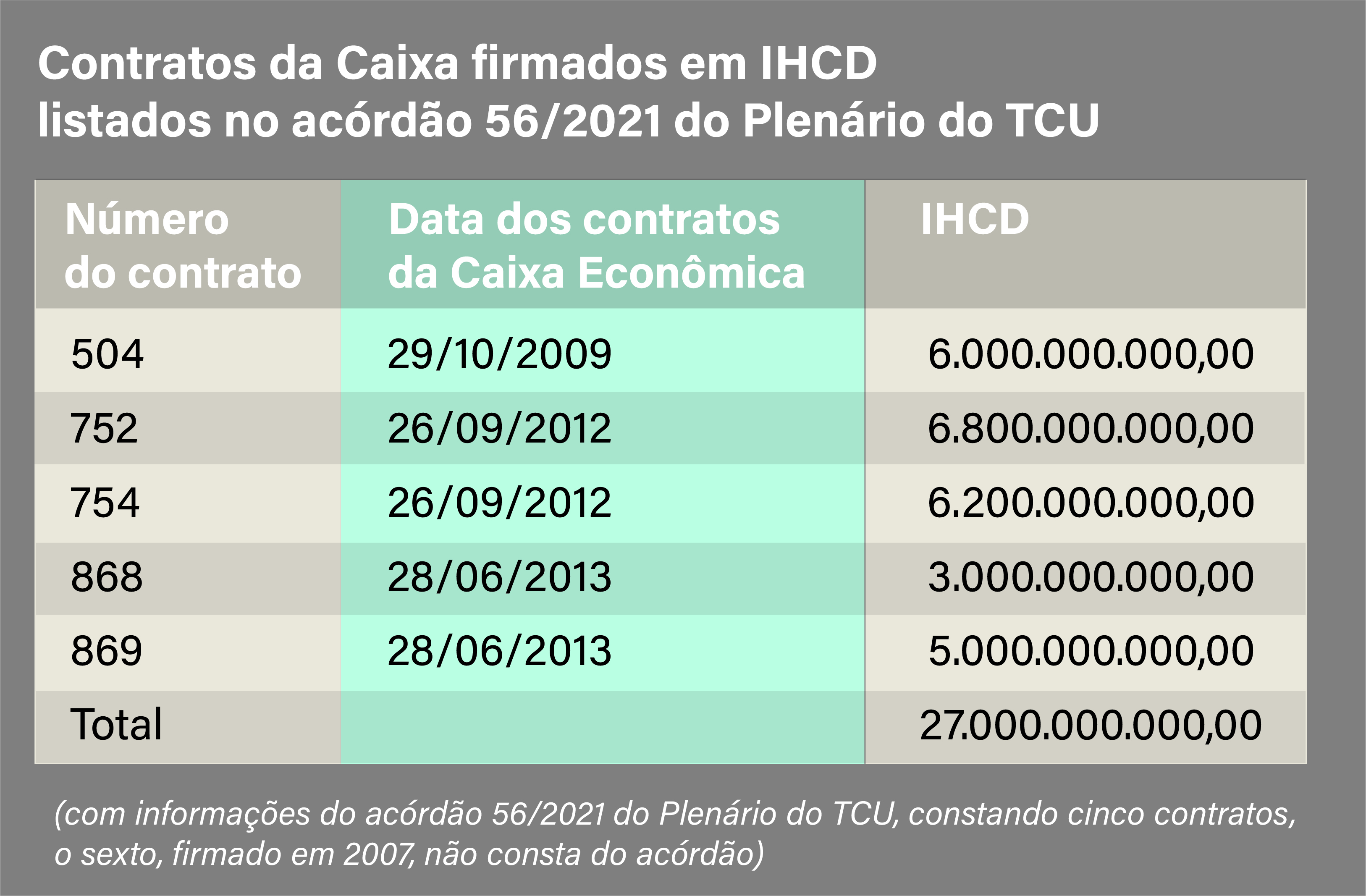

O Tribunal de Contas da União (TCU) determinou, em janeiro deste ano, que a Caixa apresentasse um cronograma de devolução dos IHCD. Os contratos analisados pelo TCU estão listados no infográfico.

Para a Fenae (Federação Nacional das Associações dos Empregados da Caixa), embora o governo não admita que a privatização da Caixa se encontra em discussão, as vendas de ativos ou IPO de algumas subsidiárias já faziam parte desse plano estratégico, que, aos poucos, infelizmente, vem se concretizando.

Do mesmo modo que ocorreu com a Caixa Seguridade, em vez dos valores serem usados como geradores de investimentos no banco público e aplicados no desenvolvimento nacional para infraestrutura, saneamento e habitação, por exemplo, o temor das entidades representantes dos empregados é que outras subsidiárias também passem pelo processo e os valores sigam para o mesmo ralo da dívida pública.

Ao se comprometer com essa política de ajuste fiscal para devolver recursos de operações perpétuos realizados no Tesouro Nacional, a atual gestão da Caixa enfraquece o capital do banco público e joga uma pá de terra sobre os negócios de maiores rendimentos da instituição. A Caixa deixa, portanto, de ser acionista controladora de suas subsidiárias.

O professor do Instituto de Economia da UNICAMP – Universidade Estadual de Campinas, Fernando Nogueira, afirma que os IHCD são legais, autorizados por lei, por autoridade financeira, que não são criatividade de governos petistas, e lembra que os instrumentos foram criados ainda no fim do governo Fernando Henrique Cardoso, quando Armínio Fraga era presidente do Banco Central.

“A devolução é que é ilegal, já que o empréstimo é perpétuo. É um equívoco ideológico causador de má política econômica e que traz um dano enorme para a sociedade brasileira”, constata o professor.

Em 2007, Nogueira foi vice-presidente de Finanças e Mercados de Capitais da Caixa e teve um papel ativo na engenharia financeira de uma das operações de IHCD na Caixa.

Na ocasião, eles foram feitos para alavancagem financeira, com vistas à implementação do Plano de Aceleração do Crescimento (PAC), no caso da Caixa, para suprir a política de habitação e financiamentos de moradia popular. A exemplo, o “Minha Casa Minha Vida”, posteriormente implantado, que se tornou o maior programa de habitação popular brasileira, a partir do governo Lula. Antes desse período, outros contratos com instrumento híbrido já haviam sido utilizados.

Em 2013, quando a Caixa teve novamente a necessidade de capitalização para ampliar sua capacidade de concessão de crédito, Fernando Nogueira conta que o banco o fez para cumprir de sua função social, ampliar a carteira de crédito e ganhar lugar no mercado bancário para atuações comerciais lucrativas. O economista esclarece que, além disso, a Caixa remunera a União com juros equivalentes aos títulos de dívida pública de maior prazo de vencimentos.

Para o professor, a União não perde ao fazer esse tipo operação – concedendo recursos de IHCD – com a empresa estatal controlada pela posse de 100% de suas ações. A União ganha ao estimular o crescimento da renda dos agentes econômicos e propicia maior capacidade arrecadatória para seu ajuste fiscal. Esse assunto, conta o professor, foi objeto de parecer um técnico elaborado para a Associação Nacional dos Advogados da Caixa Econômica Federal (Advocef).

Para o professor, a medida se qualifica como uma “obsessão por ajuste fiscal que só vai trazer prejuízos para o país e para os bancos públicos. Eles são fundamentais para reconstruir o país dessa política de omissão. O Tesouro deveria conceder crédito para o país voltar a crescer. Mas o que se observa é uma inação; um crime contra a nação”.

O posicionamento do governo de se mobilizar para que a Caixa devolva os valores “imobiliza os bancos públicos para, supostamente, beneficiar os bancos privados. Os bancos públicos são instituições chaves para tirar o atraso econômico do Brasil atender a população de baixa renda”, observa Fernando Nogueira.